Estamos en un escenario en el que la decisión del presidente Franklin Delano Roosevelt de rescatar a la economía real antes que a los bancos ante la crisis desatada por la gran depresión en la década de los treinta cobra una vigencia inusitada. Sin embargo, parece que la sociedad está tan sumida en la crisis o tal vez no ha tocado aún fondo que no es capaz de reaccionar para dar un golpe de timón. Los Estados siguen aplicando las mismas recetas de más endeudamiento y rescate de los ricos y banqueros antes que a la economía que en buena medida son las responsables del nivel de vulnerabilidad de la economía ante la crisis detonada por la pandemia de COVID-19.

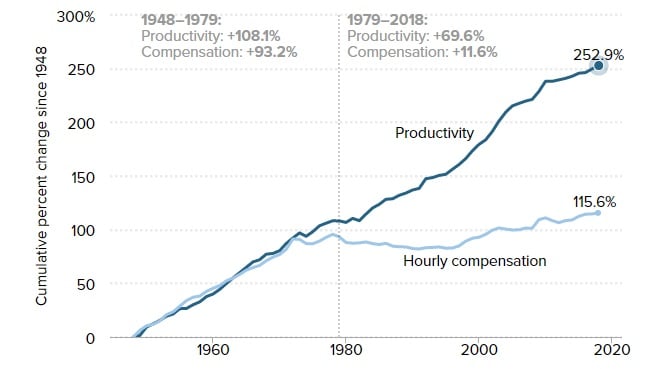

A continuación, se presentan unas breves notas que buscan explicar de manera general los cambios a nivel global que nos han llevado al nivel actual de vulnerabilidad económica en esta pandemia. Y esto hay que verlo en la debilidad del mundo del trabajo con respecto al mundo del capital, contexto en el que este último ha utilizado estrategias de acumulación fundadas en el despojo y en la extracción financiera de la riqueza. Es importante la siguiente gráfica elaborada por el Economic Policy Institute ilustra sobre el proceso de distanciamiento entre el incremento de la productividad y la remuneración al trabajo en las últimas décadas en el centro de la economía mundial, los Estados Unidos, pues muestra la separación de los beneficios al capital con respecto al trabajo, proceso seguido en buena parte de los países centrales y que ha marcado la dirección en la periferia de una reducción marcada en la remuneración del trabajo en un escenario de sobreexplotación de la mano de obra:

Gráfica 1.

En la gráfica 1 se puede apreciar que a partir de 1972 la línea referida a la compensación de un trabajador por hora comienza a diferir apreciablemente con respecto a la línea de productividad. Mientras la productividad aumenta aceleradamente, la compensación por el trabajo permanece prácticamente estable. La divergencia es tal que mientras la productividad aumentó en 2019 un 253% con respecto a 1948, la compensación del trabajo solo lo hizo un 115% en el mismo lapso, y si se toma el periodo de 1979 a 2018 el aumento es más apreciable, pues mientras la productividad se incrementó un 69,6% la compensación por el trabajo a penas se incrementó un 11,6%, es decir, en una relación de 6/1. Se puede afirmar que en casi cuarenta años la remuneración al trabajo prácticamente se ha mantenido estancada, mientras que la productividad ha crecido exponencialmente. Para ser más claros, se trabaja más intensamente, se produce más en menos tiempo, y aunque los trabajadores en Estados Unidos son más productivos, reciben cada vez menos remuneración. Lo que indica que el fruto de su trabajo se concentra cada vez más en quienes controlan el capital y en las grandes corporaciones. Es decir, quienes con sus capacidades, conocimientos y destrezas son los verdaderos protagonistas en el día a día con su trabajo del incremento de la productividad, a la vez son quienes menos usufructúan de las ganancias que generan.

Esto nos indica que la remuneración del trabajo manifestada en el salario no representa para nada la riqueza que creamos, la mayoría de esta es apropiada por los empresarios, pero al final por el sector financiero determinador de la política monetaria y económica impulsada desde la banca central y el gobierno. Esto, además, va a la par con el descenso de la rentabilidad, lo que obliga a constantemente incrementar la productividad del trabajo y la cantidad de plusvalor extraído al trabajo con el consiguiente estancamiento de los salarios reales (plusvalor o plusvalía se refiere al valor que no se paga al trabajador, quien ha adicionado con su trabajo un valor al producto, y del cual se apropia el empresario u otro). No obstante, en economías como la colombiana, las de la periferia, con un sistema productivo poco innovador y con una organización del trabajo ineficiente, con un número apreciable de su población ocupada en la informalidad, suelen tener una productividad baja cuando no negativa que se compensa para preservar la ganancia con la sobreexplotación del trabajo acompañado de una baja aún más significativa de su remuneración (manifiesto en salarios bajos, flexibilización laboral, menos derechos laborales, más horas de trabajo y prácticamente inexistencia de derecho a vacaciones o a remuneraciones extra).

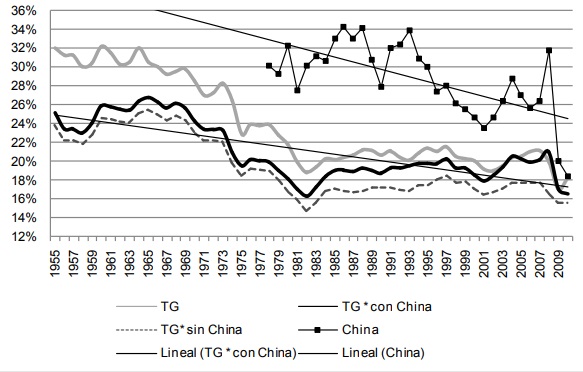

La crisis económica de 1973 y el subsecuente crecimiento de la deuda en los países latinoamericanos en la década de los ochenta marca el inicio de una estrepitosa caída de la tasa de ganancia del capital a nivel internacional que obligó a todo el capital global abanderado por el sistema del dólar, impuesto por Estados Unidos y su poder económico, a buscar estrategias para recomponer la tasa de ganancia en contra de su tendencia marcada hacia la baja (ver gráfica 2). Y el incremento de la centralidad en la economía del sector financiero fue una de estas estrategias junto con la liberación al mercado de antiguos activos económicos manejados por el Estado, así como la migración de la producción a países periféricos. Financiarización de la economía y privatizaciones fueron de la mano con lo que se logró recuperar el incremento de la tasa de ganancia a costa de una mayor concentración de la riqueza y un incremento escandaloso de la desigualdad. Asimismo, la producción de las potencias capitalistas se trasladaba a China donde con más bajos salarios y políticas más flexibles en materia impositiva, además de una mano de obra disciplinada y educada, se bajaban de manera significativa los costos de producción y con ello se incrementaba apreciablemente la ganancia. Todos estos frentes contribuirían a repuntar la tasa de ganancia, sin embargo, entrañaban un serio problema de inseguridad económica y pauperización de las condiciones de vida para las mayorías.

Gráfica 2. Tasa de ganancia mundial (1955-2010) y en China (1978-2010). Fuente: Esteban Ezequiel Maito, La transitoriedad histórica del capital. La tendencia descendente de la tasa de ganancia desde el siglo XIX. Razón y Revolución 26(2013): 151.

No obstante, el quiebre fundamental que desata la implantación de este modelo económico financiarizado de extracción de la riqueza fue el alcance de la hegemonía definitiva del dólar y la condición indisputada de potencia financiera principal de los Estados Unidos. En agosto de 1971 Nixon acabó con el patrón oro y el dólar pasó a contar como divisa de reserva mundial respaldada en la fuerza militar y económica de la potencia del norte. Como divisa se sostiene sobre la influencia económica norteamericana, es un dinero fiduciario, es decir, que no lo sustenta nada claramente medible como un metal precioso o algún tipo de recurso natural particular, como lo fue el oro hasta 1971, sino que está fundado en la confianza de estabilidad y fortalecimiento del capital que da la primera potencia mundial con su poderío político-militar y económico. Dinero fiduciario sobre el que, a su vez, otros dineros fiduciarios se apoyan y sustentan su valor. El dólar y el poderío estadounidense son el fundamento de la financiarización del mundo. Esta es la salida que elabora el gran capital para recuperarse de la crisis en la tasa de ganancia. De esta manera, el poder de los Estados Unidos sobre el mundo se funda, además, en su poder de emisión sobre la divisa de referencia y reserva mundial.

Para que este sistema fundado en el dinero fiat se sostenga requiere un apalancamiento constante del poder político. El Estado en este proceso pierde uno de los pilares de su fuerza ideológica, el cual era el sostenimiento de la imagen de mediador social en la realización del interés general, el rey se deja ver en su desnudez en su afán de mantener la tasa de ganancia de quienes controlan al capital y al mismo Estado. Se presenta de manera más clara como el defensor de los intereses de quienes controlan el capital. El enriquecimiento está garantizado para quienes gozan de su cercanía, pues tienen información privilegiada sobre la dirección de la política monetaria y económica e influyen sobre ella, con lo que son los primeros en beneficiarse de su implementación y ante cualquier crisis saben cómo protegerse con antelación y sacar el mejor provecho de la situación. En sociedades profundamente desiguales, con un contexto preexistente a la financiarización en el cual el clientelismo y la corrupción se han conformado en ejes articuladores de la sociedad y los grupos económicos y de poder con el Estado, la capacidad de captación y apropiación de la riqueza por parte del sector financiero se instalará sobre estas lógicas con efectos aún más perniciosos que profundizan la debilidad y vulnerabilidad de la economía real.

Se requirieron cambios radicales en la institucionalidad y legislación en materia de regulación financiera para que el modelo se implantara con éxito desde el centro capitalista. Desde los setenta la legislación que buscaba someter al sector financiero a los intereses del sector productivo comienza a ser desmontada. En Estados Unidos la Ley Glass-Steagal comienza a ser desmontaba. Esta ley fue promulgada en junio de 1933 por el gobierno de Franklin Delano Roosevelt como una medida para contener la especulación financiera que había detonado la depresión de la década de los treinta mediante una reglamentación estricta de la actividad bancaria para proteger el ahorro de los ciudadanos. Así, la separación tajante que establecía esta legislación entre la banca comercial, destinada a los usuarios y ahorristas, y la banca de inversión con capacidad para negociar títulos de valores y de deuda y transar en bolsa, se comienza a diluir en la práctica desde la década de los setenta, y los bancos terminan con un mayor protagonismo en la dirección del sector productivo y en la política económica, lo que lleva a la financiarización. Los bancos controlan acciones en empresas, fondos de pensiones, seguros, que junto con los depósitos de los clientes entran a participar en el mercado especulativo, al mismo rango que los títulos y bonos de deuda. En los noventa este proceso se profundiza y alcanza su sanción legal definitiva con la derogación de la Ley Glass-Steagal en 1999, durante el gobierno de Bill Clinton. Este proceso lo seguirían más o menos adelantados Europa y Japón en la década de los noventa profundizándose la participación de la especulación financiera en la industria y sobre el ahorro de las personas. La economía se equipara al funcionamiento de la bolsa, a la especulación financiera. La economía real, la de la producción, parece perderse en la lógica de lo financiero y de la especulación.

Por su parte, los organismos multilaterales de crédito como el Banco Mundial y el FMI, serán los encargados a través de la deuda de garantizar la reproducción de este modelo de financiarización de la economía en el resto del mundo. Tempranamente en 1989 con el llamado Consenso de Washington se establecen un conjunto de políticas para los países de la periferia tendiente a generar condiciones en sus economías que permitieran la intromisión de la banca mundial controlada por Estados Unidos en la política económica de estas naciones. De este modo, el proceso de financiarización de la economía se hace global y la Reserva Federal y la banca internacional controlada por Estados Unidos adquieren un papel central en la economía mundial, mientras que la banca central de cada país pasará a ser la correa de transmisión en una política económica que del énfasis en la producción se centra en la política de expansión o contracción monetaria y en la circulación de bienes y servicios.

De este modo, el duo gobierno y banca central siguiendo el modelo marcado por Estados Unidos es el elemento central de una economía que pasa a depender de la política monetaria. Se manifiesta de manera clara el efecto Cantillon en la medida que la cercanía a este duo garantiza la apropiación de la riqueza producida por la sociedad vía crédito y financiarización de la economía. De esta manera, se crea una plutocracia articulada con el Estado y para la que este termina operando desde la adecuación jurídica e ideológica para que todo el poder estatal tanto en su capacidad coercitiva como en la generación de consensos facilite el enriquecimiento a costa de la extracción de la riqueza que genera la producción y el trabajo. Es decir, sin participar en la producción esta plutocracia se apropia de la ganancia y de lo producido a través de la especulación financiera alimentada en un contexto de financiarización.

Mariana Mazzucato en un libro reciente, El valor de las cosas. Quién produce y quién gana en la economía global (2019), demuestra que el sector financiero actúa como una forma de extracción de valor sobre la riqueza social y que desde la década de los setenta este adquirió una centralidad en la economía constituyéndose en el sector privilegiado en la apropiación de la plusvalía y el valor del trabajo. De este modo, la apropiación del plusvalor del trabajo ya no ocurre principalmente en el proceso de la producción y en la circulación de la mercancía, sino que es adsorbido por un nuevo tipo de acumulación: la acumulación por exacción (entiéndase como extracción) financiera, que, tal como la caracteriza José Ortega en su libro Deuda externa y restauración del Estado de derecho, se define como el despojo que se realiza desde la especulación financiera del excedente de la producción. Las características de este despojo son, en primer lugar, que quien lo genera no ha participado de ninguna manera en el proceso productivo ni lo ha dirigido y, en segundo lugar, que no se hace por medios violentos ni contra la ley, sino que está dentro de la lógica económica aceptada. Este tipo de acumulación solo se hace efectiva gracias a un marco legal y económico creado desde el Estado y sustentado y apoyado por este. Al ser una acumulación desvinculada del proceso de la producción y de la circulación de mercancías, independientemente de que la economía vaya mal los movimientos y transacciones financieras podrán ir bien enriqueciendo a quienes la controlan y extrayendo la riqueza que queda en la economía real o empeñándola a futuro a través de los bonos, títulos y deuda.

Mediante transacciones financieras con un alto grado de elaboración no fácilmente comprensible por la gente común que no se maneja en el lenguaje y en el andamiaje simbólico de las finanzas se ocultan transacciones que no tienen ningún asidero sobre la producción o la economía real, pero que al final gracias al apoyo del poder del Estado y legitimado en la institucionalidad financiera logran transferir la riqueza de sectores productivos, de los que participa y vive la mayoría, a sectores que benefician únicamente a una minoría que de ninguna manera ha producido riqueza. Los mecanismos como se apropia de ella son diversos, entre ellos: el endeudamiento vía crédito con el Estado o la estatización de la deuda externa o interna de los privados, cuyo pago es trasladado a los ciudadanos vía impuestos y exacciones sobre el salarios y la producción de empresas pequeñas y medianas; inducir devaluaciones con la compra de divisas que reducen los compromisos monetarios en moneda nacional; la compra de bonos y títulos, o el manejo de derivados y futuros con los cuales aseguran la extracción de riqueza mediante deuda que se apropia de la producción futura; el manejo de grandes depósitos del Estado en créditos o nómina de los cuales usufructúan como recurso monetario base para otras transacciones financieras y cargan intereses para su beneficio; el incentivar el endeudamiento para la gente común con tasas de usura y con un crédito dirigido a gastos superfluos; y el apropiarse directamente del ahorro de sus depositantes mediante el cobro desmesurado de tarifas financieras (cuatro por mil, cobros de manejos de cuenta, entre otros) e intereses de captación bajísimos que llevan a una reducción neta del ahorro. A través de todos estos mecanismos, a los cuales se suma la especulación financiera, mediante transacciones con los fondos de pensiones y seguros en bolsa que colocan en riesgo los ahorros para la vejez y la salud de la población, una minoría que controla el sector financiero y de manera determinante actúa sobre el Estado y marca el compás de su política en materia económica se apropia de lo que produce la mayoría. Y cuando entra en crisis el sistema financiero sus pérdidas son socializadas y el Estado inyecta capital y dinero para su recuperación, lo que implica una extracción intensiva vía Estado de la riqueza de todos en beneficio de los bancos y sus poseedores. Siempre gana, y cuando pierde gana más.

Un estado de cosas parecido al que se vive actualmente con la financiarización neoliberal había sido el causante de la gran depresión de 1929, contra tal situación fue que se planteó la política seguida por el presidente Roosevelt en la década de los treinta. Ante la crisis y la ruina las palabras del gestor del New Deal fueron claras al momento de dar su aprobación a la ley de regulación bancaria: “Prefiero rescatar a los que producen alimentos ─los granjeros en quiebra─, que a los que producen miseria, los banqueros”. Esperemos que ante la crisis desatada por el coronavirus surja un Roosevelt, por lo menos, que prefiera rescatar a quienes verdaderamente sustentan la economía: los trabajadores, quienes son los artífices de la producción y la reproducción de la vida.